| РАБОЧАЯ ТЕТРАДЬ ПО ДИСЦИПЛИНЕ «ФИНАНСЫ ПРЕДПРИЯТИЙ» для студентов специальностей «Учет и аудит» и «Финансы» |

|

|

| Добавил(а) Administrator | ||||||||||

| 29.01.11 00:29 | ||||||||||

|

Страница 26 из 29

* Показатель Cash- Flow (поступления / выплаты) имеет англо-американское происхождение и впервые был использован в начале 50-х годов для финансового и инвестиционного анализа.

В зависимости от исходных условий финансово-экономического анализа используются различные интерпретации показателя Cash- Flow.

1. Cash- Flow является показателем наличия внутренних финансовых источников, а также отображает возможность предприятия за счет собственных финансовых ресурсов осуществлять инвестиционную деятельность, выполнять долговые обязательства и выплачивать дивиденды.

2. Cash- Flow используется в процессе составления отчета о движении денежных средств.

3. Cash- Flow используется при составлении отчета об инвестиционной деятельности предприятия, который дает возможность оценить приоритетность инвестиций.

4. Финансовые аналитики пытаются увязать показатель Cash- Flow не только с событиями и фактами, касающимися деятельности предприятия за отчетный период, но и на базе этого анализа спрогнозировать его развитие в будущем.

5. Cash- Flow служит целям эмпирического анализа, поскольку является эффективным индикатором финансовой стабильности предприятия.

Самым распространенным в теории и практике финансово-экономического анализа является показатель динамической степени задолженности, который определяется путем деления суммы привлеченного капиталаFК на Cash- Flow.

Этот показатель рассматривается как индикатор наличного на предприятии потенциала выполнения кредиторских обязательств за счет собственных ресурсов. Он является весомым элементом комплексного анализа неплатежеспособности предприятия.

Другой показатель рассчитывается делением Cash- Flow на величину оборота от реализации. Он показывает, сколько из 1 денежной единицы оборота от реализации продукции приходится на Cash- Flow и остается на предприятии. Этот показатель играет важную роль во время проведения анализа финансово-хозяйственной деятельности предприятия, во время сравнительного анализа по отраслям и по народному хозяйству в целом.

Следует отметить, что показатели, в основу которых положен Cash- Flow, существенно повышают емкость и эмпирически-статистическую ценность исследований.

Кроме рассмотренных методик в отечественной практике применяются также коэффициенты восстановления платежеспособности и коэффициент потери платежеспособности.

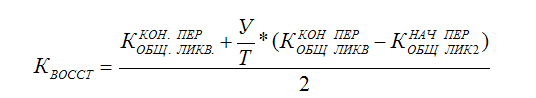

Коэффициент восстановления платежеспособности рассчитывается при неудовлетворительной структуре баланса, т.е. когда хотя бы один из коэффициентов (общей ликвидности, коэффициент финансовой независимости в части формирования оборотных средств) имеет значение меньше, чем предусмотрено нормативом.

При значении данного коэффициента более 1, у предприятия есть возможность в течение 6 месяцев восстановить платежеспособность.

где У— период восстановления платежеспособности; принимается равным 6-ти месяцам; Т— длительность отчетного периода (в месяцах).

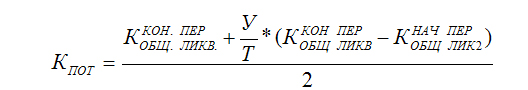

Коэффициент потери платежеспособности рассчитывается при удовлетворительной структуре баланса, когда оба коэффициента (общей ликвидности, коэффициент финансовой независимости в части формирования оборотных средств) имеют значение не меньше, чем предусмотрено нормативом.

При значении данного коэффициента менее 1, предприятие в ближайшее время не сможет выполнить своих обязательств перед кредиторами, т.е. утратит свою платежеспособность.

где У— период восстановления платежеспособности; принимается равным 3-м месяцам; Т — длительность отчетного периода (в месяцах).

Коэффициент общей ликвидности принимается равным не менее 2 (норматив), определяется отношением текущих активов к текущим обязательствам.

Коэффициент финансовой независимости в части формирования оборотных средств принимается равным не менее 0,2 (норматив), определяется отношением собственных оборотных средств к текущим активам.

|

||||||||||

| Последнее обновление 27.06.18 19:16 |