| КОНСПЕКТ ЛЕКЦИЙ ДИСЦИПЛИНЫ “ФИНАНСЫ ПРЕДПРИЯТИЙ” 1 часть |

|

|

| Добавил(а) Administrator |

| 05.02.11 18:15 |

|

Страница 54 из 62

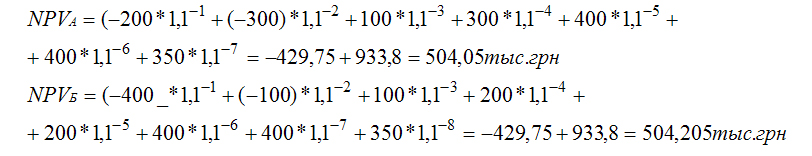

Проект Годы 1-й 2-й 3-й 4-й 5-й 6-й 7-й 8-й А -200 -300 100 300 400 400 350 - Б -400 -100 100 200 200 400 400 350 Исходные данные по годам реализации проекта:

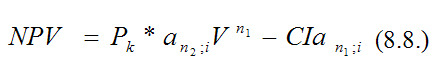

Из двух проектов проект А более предпочтителен, так как он имеет большее значение NPV. В рассматриваемых примерах капиталовложения (инвестиции) и отдача от них были представлены потоками платежей, в которых отсутствовала закономерность изменений по времени. Возвратимся теперь к рассмотрению случаев, когда инвестиции и отдачи от них являются потоками платежей, представляющими определенные, изменяющиеся во времени закономерности. В этих случаях расчет NPV можно произвести, используя формулы приведенных величин рент. Если вложения и поступления равномерные и дискретные, причем доходы начинают поступать сразу же после завершения вложений, то величина NPV находится как разность современных величин двух рент.

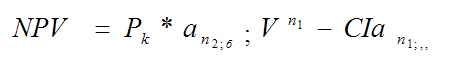

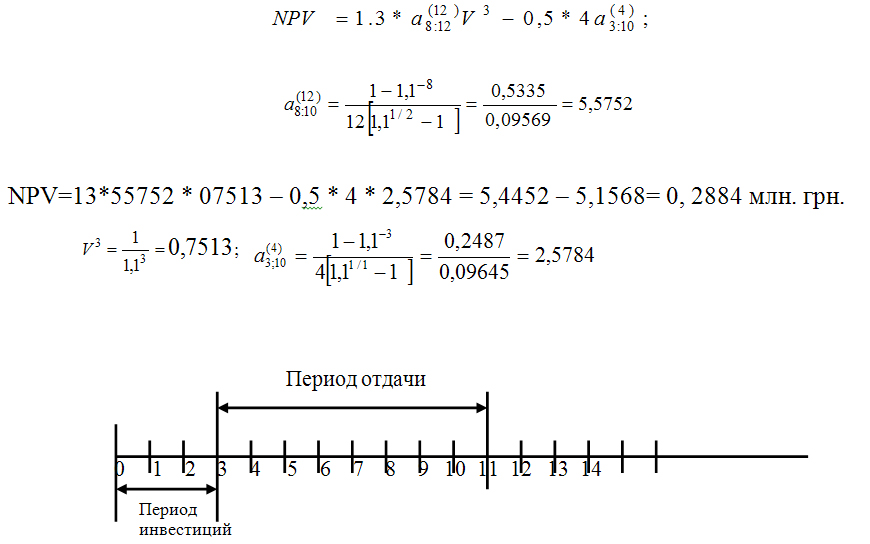

Где Pk – доходы в периоды 1,2…, n2; CI- инвестиционные расходы в периоде 1,2…, n2; Vn1 – коэффициент дисконтирования по ставке приведения - I; n1 – продолжительность периода инвестиций; n2 – продолжительность получения отдачи от инвестиций an2;I –коэффициент приведения ренты; Пример 6. Инвестиции производятся поквартально по 0,5 млн. грн. на протяжении 3 лет (n = 3 года; СI= 0,5 • 4 = 2,0 млн. грн. в год; P1 = 4). Доходы начинают поступать сразу же после завершения вложений. Ожидаемая отдача оценена в размере 1,3 млн. грн. в год. Поступления ежемесячные в течение 8 лет, т.е. параметры второй ренты: CI=1,3; n2=8; P2=12. Норматив рентабельности – 10%.

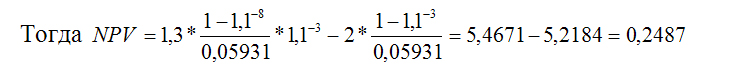

Период от начала инвестиций до конца срока поступления доходов – 11 лет (3 + 8). Величина

В случае, когда вложения и отдачу можно рассматривать как непрерывные процессы и если получение отдачи происходит сразу же после окончания вложений, чистый приведенный доход будет равен:

где an2;б – коэффициент приведения непрерывной ренты. Сила роста составит δ=1n 1,1= 0,09531.

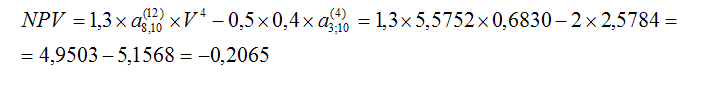

Если же доходы от инвестиций будут получены не сразу после их окончания, а, например, через год, то чистый приведенный эффект (доход) значительно ниже.

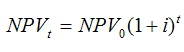

Как видим, отсрочка в получении доходов на 1 год делает проект убыточным. Рассмотренные варианты оценки инвестиционных проектов являются не более чем частными случаями, которые можно встретить на практике. Зачастую инвестиционные вложения и отдача от них могут следовать различным закономерностям. Так, вложения по условиям финансирования могут носить периодический характер, в то же время отдача может быть непрерывной благодаря отлаженному производству. Другой случай, когда поток платежей в различные периоды носит неоднозначный характер, т.е. в период освоения будет иметь одну величину, а в период выхода оборудования на полную мощность – другую и т.д. Абсолютная величина чистого приведенного дохода зависит от двух видов параметров. Первые характеризуют инвестиционный процесс объективно. Они определяются производственным процессом (больше продукции – больше выручки; меньше затраты – больше прибыль и т.д.). Ко второму виду относится единственный параметр – ставка сравнения. Напомним, что величина этой ставки – результат выбора, результат субъективного суждения, т.е. величина условная. В силу чего целесообразно при анализе инвестиционных проектов определять NPV не для одной ставки, а для некоторого диапазона ставок. В предыдущих примерах величину NPV мы находили на начало реализации инвестиционного проекта. Однако имеется возможность определения этой величины на момент завершения процесса вложений или на иной момент времени. В этом случае чистый приведенный доход на момент t определяется как

, где NРV0 и NPVt – величины чистого приведенного дохода, рассчитанные на начале инвестиционного процесса и некоторый момент времени t после него. Рассматривая свойства чистого приведенного дохода, необходимо обратить внимание еще на одну проблему. Дело в том, что при высоком уровне ставки отдаленные платежи оказывают малое влияние на величину NPV. В силу этого варианты, различающиеся по продолжительности периодов отдачи, могут оказаться практически равноценными по конечному экономическому эффекту. Этому методу присущи определенные недостатки, которые необходимо учитывать при оценке эффективности инвестиционных проектов. Так, например, ставка процента (дисконтная ставка) обычно принимается неизменной для всего инвестиционного периода (периода действия проекта). Да и само определение соответствующего коэффициента дисконтирования сопряжено с определенными трудностями, при этом невозможно точно рассчитать рентабельности проекта. Считается, что по этим причинам предприниматели не всегда правильно оценивают преимущества этого метода, так как традиционно мыслят категорией нормы окупаемости капитала. Использование метода чистого приведенного дохода дает ответ на вопрос, способствует ли анализируемый вариант инвестирования увеличению финансов фирмы или богатства инвестора, но не говорит об относительной величине такого увеличения. Для восполнения этого недостатка пользуются другими методами, которые будут рассмотрены ниже. Определение срока окупаемости инвестиций. Срок окупаемости (paybackperiod method — РР) — один из наиболее часто применяемых показателей для анализа инвестиционных проектов. Срок окупаемости — минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становится и остается неотрицательным. |

| Последнее обновление 05.02.11 18:53 |

показывает, какая сумма доходов должна быть после окончания инвестиций, т.е. после третьего года. Эта сумма обеспечивает наращение к концу срока полученных доходов

показывает, какая сумма доходов должна быть после окончания инвестиций, т.е. после третьего года. Эта сумма обеспечивает наращение к концу срока полученных доходов Чтобы устранить влияние фактора времени (3 года), данную сумму необходимо дисконтировать с использованием множителя V3. Иначе говоря, из современной величины отсроченной ренты (дохода) вычитается современная величина немедленной ренты.

Чтобы устранить влияние фактора времени (3 года), данную сумму необходимо дисконтировать с использованием множителя V3. Иначе говоря, из современной величины отсроченной ренты (дохода) вычитается современная величина немедленной ренты.